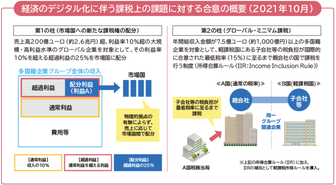

経済のデジタル化に伴う課税上の対応について、2021年10月、OECD主導で約140の国・地域が大枠合意に至りました。

合意された二つの柱のうち、第2の柱である「グローバル・ミニマム課税」については、日本は3つのルールの導入を検討しており、このうちの一つである所得合算ルールは2023年度税制改正で法制化されました。

一方、第1の柱である「市場国への新たな課税権の配分」は、いわゆるデジタル課税と呼ばれ、現在、多国間条約の策定に向けた議論が進められています。

合意内容は、多国籍企業の残余利益の25%を市場国に再配分するというものです。

2023年7月の合意では30か国・地域以上が批准した上で、対象となるおよそ100の企業の60%以上が批准国に本拠地を置いていることが発効条件とされています。

当初、2023年前半の署名、2024年発効を目指していましたが、OECDは2023年12月18日、条文を2024年3月末までに最終化し、署名式を2024年6月末までに行うと発表しました。

これは、多国間条約の発効時期が遅れていることを示唆しています。

米国では、条約批准には上院の3分の2の賛成が必要となりますが、共和党から課税自主権が奪われるとの反対姿勢が示されています。

発効されれば、グーグルなど米国に本社を置く企業約50~60社が対象となり、実質的に米国が批准しないと発効できない仕組みとなっています。

各国がバラバラにデジタルサービス税を導入すれば、二重課税などの問題が生じ、貿易紛争リスクにもなるため、米国としても多国間条約の発効に前向きになると期待されています。

国際合意は是大枠で成立しているものの、多国間条約の発効は当初予定より遅れており、今後の動向が注目されます。

今回延長された期限までにOECDの議論がまとまるのか、注視する必要がありそうです。